Doanh nghiệp có được trừ chi phí thuê nhà cho nhân viên khi tính thuế thu nhập doanh nghiệp không ? Cách hạch toán các khoản phí này như thế nào ? Doanh nghiệp được lợi ích gì khi bỏ tiền ra thuê nhà cho nhân viên ở. Tất cả mọi thắc mắc đều được giải quyết trong bài viết dưới đây. Đừng bỏ lỡ nhé!

Doanh nghiệp có được trừ chi phí thuê nhà cho nhân viên khi tính thuế thu nhập doanh nghiệp không ?

Theo như Quy định tại điều 4 có trong Thông tư 95/2015/TT-BTC đã sửa đổi bổ sung ở điều 6 Thông tư 78/2014/TT-BTC :

Điều 4 trong Thông tư 95/2015/TT-BTC

Được quy định tại một số văn bản như: Hợp đồng lao động, quy chế thưởng, quy chế chi tiêu nội bộ, Thoả ước lao động tập thể, …Theo quy định phải có đầy đủ Hoá đơn, chứng từ

Như vậy để được hạch toán và được coi là chi phí được trừ khi tính thuế thu nhập doanh nghiệp thì doanh nghiệp cần chuẩn bị 1 bộ hồ sơ như sau:

- Hợp đồng thuê nhà kèm phụ lục hợp đồng

- Các chứng từ thanh toán tiền nhà

- Chứng từ nộp thuế thay cho chủ nhà có bao gồm hồ sơ nộp thuế thay

Lưu ý: quy định về chi phí thuê nhà cho nhân viên là người nước ngoài. Với những doanh nghiệp có chuyên gia là người nước ngoài sang Việt Nam làm việc và lương được chi trả theo hợp đồng, thì doanh nghiệp sẽ đứng ra chi trả tiền thuê nhà.

Trong trường hợp này thì chi phí sẽ được tính vào thu nhập thực tế chịu thuế thuế thu nhập cá nhân của chuyên gia nước ngoài nhưng không được vượt quá 15% trên tổng thu nhập chịu thuế phát sinh.

Ví dụ: lương của anh Ken tại công ty TNHH Ô tô Thái Nguyên là 20 triệu/tháng. Hàng tháng công từ trả tiền thuê nhà cho anh Ken 5 triệu/tháng

=> Tiền thuê nhà được tính vào thu nhập chịu thuế của anh Ken là: 20 triệu x 15% = 3 triệu

Tổng thu nhập phải chịu thuế của anh Ken là: 20 triệu + 3 triệu = 23 triệu. Tiền thuê nhà vượt mức là 5 triệu - 3 triệu = 2 triệu ảnh Ken không được tính vào phần thu nhập chịu thuế TNCN.

Cách hạch toán chi phí thuê nhà cho nhân viên

Vậy cách doanh nghiệp hạch toán chi phí thuê nhà cho nhân viên như thế nào ? Dưới đây là một vài cách hạch toán cho doanh nghiệp.

Cách hạch toán chi phí

Khi trả tiền nhà

- Ghi nợ TK 334 : 9 triệu

- Ghi nợ TK 642 : 1 triệu

- Ghi có TK 111, 112: 10 triệu

Khi trích ra để tính quỹ lương cho nhân viên

- Ghi nợ TK 642: 9 triệu

- Ghi có TK 334: 9 triệu

Hồ sơ thuê nhà

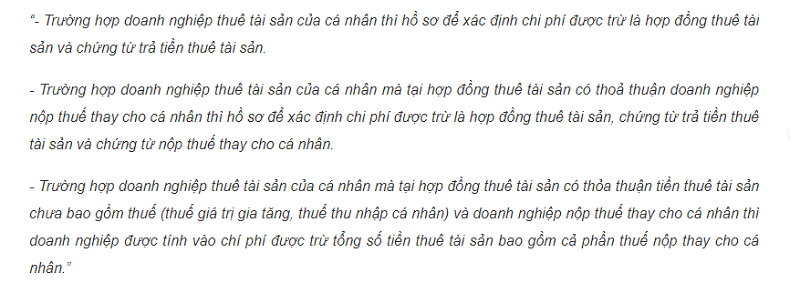

Theo điều 2 khoản 4 trong Thông tư 96/2015/TT-BTC đã quy định rõ về Chi phí thuê tài sản của cá nhân

Điều 2 khoản 4 trong Thông tư 96/2015/TT-BTC

Tóm lại: Cá nhân là người đi nộp thuế được thể hiện trên hợp đồng thì hồ sơ thuê nhà của doanh nghiệp cần :

- Hợp đồng thuê tài sản

- Các chứng từ trả tiền thuê tài sản

Doanh nghiệp là người đi nộp thuế thay được thể hiện trên hợp đồng thì hồ sơ thuê nhà của doanh nghiệp cần :

- Chứng từ nộp thuế thay cho cá nhân

- Hợp đồng thuê tài sản

- Các chứng từ trả tiền thuê tài sản

Những lưu ý khi nộp thuế

Từ ngày 1/1/2017 nếu doanh thu từ việc cá nhân cho thuê nhà dưới 100 triệu thì không phải nộp thuế môn bài, thuế giá trị gia tăng và thuế thu nhập cá nhân.

Lưu ý khi nộp thuế

Trong trường hợp doanh thu từ việc cá nhân, hộ gia đình cho thuê nhà trên 100 triệu thì bên cho thuê hoặc bên thuê phải khai báo và nộp thuế thay. Trong khi nộp thuế có các lưu ý sau:

Các loại thuế phải nộp

Thuế môn bài

- Doanh thu bình quân trên 500 triệu đồng/năm : đóng 1.000.000 đồng/năm

- Doanh thu bình quân từ 300 đến 500 triệu đồng/năm: đóng 500.000 đồng/năm

- Doanh thu bình quân từ 100 đến 300 triệu đồng/năm: đóng 300.000 đồng/năm

- Với trường hợp phát sinh thuê nhà trong 6 tháng cuối năm thì Doanh nghiệp chỉ phải nộp ½ mức thuế trong cả năm.

Thuế giá trị gia tăng

- Thuế giá trị gia tăng phải nộp được tính bằng 5% doanh thu tính thuế giá trị gia tăng

Thuế thu nhập cá nhân

Thuế thu nhập cá nhân phải nộp được tính bằng 5% doanh thì tính thuế thu nhập cá nhân

Hồ sơ nộp thuế

- Hợp đồng thuê nhà và phụ lục hợp đồng: bản chụp

- Chứng minh thư của cá nhân cho thuê nhà: phô tô công chứng

- Tờ khai thuế cho thuê tài sản: theo mẫu 01/TTS

- Tờ khai lệ phí môn bài

Thời hạn nộp thuế và tờ khai

- Thời hạn để nộp tờ khai lệ phí môn bài: ngày cuối cùng trong tháng ký hợp đồng thuê nhà

- Thời hạn nộp hồ sơ khai thuế: ngày thứ 30 của quý tiếp theo (trong trường hợp thanh toán theo quý), ngày thứ 90 kể từ ngày cuối cùng năm dương lịch (trong trường hợp thanh toán theo năm)

Những lợi ích của doanh nghiệp khi bỏ chi phí thuê nhà cho nhân viên

Lợi ích của doanh nghiệp

Nhiều doanh nghiệp đã có chính sách hỗ trợ nơi ăn chỗ ngủ cho nhân viên của mình. Vậy chính sách này đem lại những lợi ích gì cho doanh nghiệp? Cụ thể:

- Đây có thể coi là một trong những ưu điểm của doanh nghiệp để thu hút nhân tài về làm việc

- Dễ dàng quản lý

- Đời sống nhân viên được quan tâm, góp phần nâng cao năng suất lao động

Trên đây là những thông tin cần thiết cho doanh nghiệp về chi phí thuê nhà cho nhân viên. Mong bài viết trên đây sẽ giúp ích cho doanh nghiệp trong việc hạch toán cũng như tính thuế thu nhập doanh nghiệp. Chúc các bạn thành công!

.jpg)